新NISA、50~60代でも資産を増やすには「時間を味方に、1位米国株、2位日本株を買うこと」

新NISAは非課税期間が無期限に拡張されたため、若いうちから投資を行い、

時間を味方につけてじっくりと資産形成をするのが定説です。

では50~60代のあまり投資期間が取れない年代の方はどのような投資を行えばいいのか、

という点でニッセイ基礎研究所がレポートを発行しています。

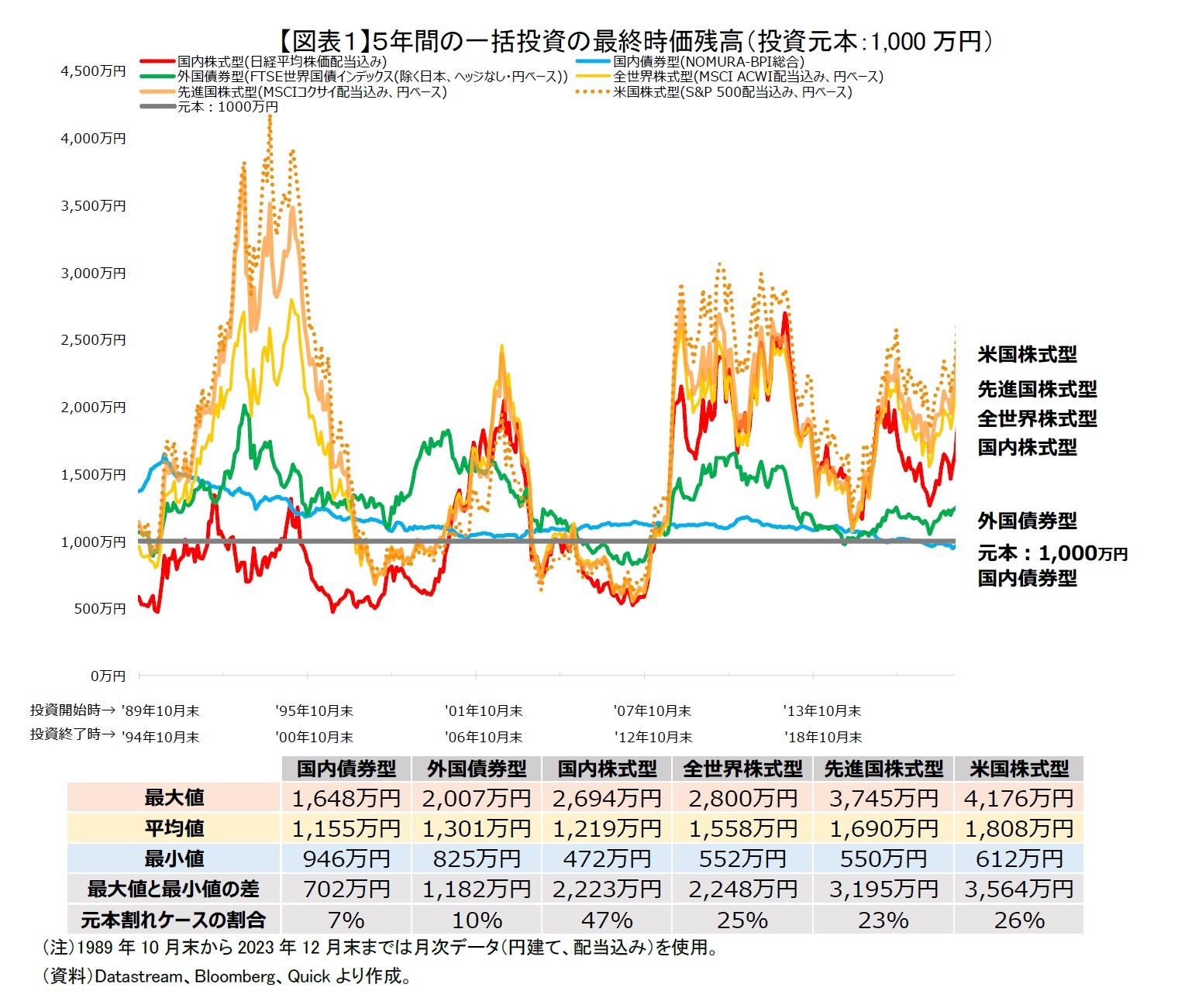

5年間で1000万円の一括投資の場合:

画像引用元:新NISA、50代などからの資産形成はどうするのか-新NISAをどう活用すれば良いのか。まだ間に合うのか。 |ニッセイ基礎研究所

投資期間5年だと最終時価残高が元本割れする可能性は結構ある。元本割れケースの割合では、国内債券型は7%、外国債券型が10%であるのに対して、先進国株式型は20%以上であり、国内株式型は47%もある。最大値と最小値の差でも、国内債券型が702万円、外国債券型が1,182万円であるのに対して、国内株式型と全世界株式型は2,000万円以上、先進国株式型と米国株式型は3,000万円以上ある。

一方、株式型だと最終時価残高がかなり高くなる可能性もある。図表1を見ると、残高上位に位置する米国株式型、先進国株式型、全世界株式型の最終時価残高の動きはだいたい同じ傾向にある。これは、先進国株式型と全世界株式型のかなりの部分に米国株式が組み入れられているためである。

米国株式型を見てみると、最終資産残高の最大値のケース(1994年6月末投資開始~1999年6月末投資終了)は4,176万円で元本の4倍以上になる。最大値のケースは投資終了時期が1999年で、米国IT関連企業の株価が急騰した時に投資終了時期を迎えた結果である。

ちなみに、米国株式型の最悪のケース(2006年9月末投資開始~2011年9月末投資終了)は612万円で、元本を大きく下回っている。このケースでは投資終了時期が2011年で、2008年9月末に米大手投資銀行リーマン・ブラザーズが経営破綻し、欧州債務危機が深刻化し、世界経済の不況と株式市場の低迷が長らく続いた時期である。

新NISA、50代などからの資産形成はどうするのか-新NISAをどう活用すれば良いのか。まだ間に合うのか。 |ニッセイ基礎研究所

これによると、例えば記憶に新しい2008-9年のサブプライムローンの問題が表面化する前、2006年9月末に

1000万円を一括して全世界株式型に投資し、2011年9月末に投資を終了(売却)すると、

550万円ちょいとなり、概ね元本が半額となる最悪の事態となりました。

つまり、5年程度の運用期間だと、市況の状況次第では半額近いマイナスになるケースが結構あるそうな。

2024年1月に新NISAで投資を始めて、数%の利益が出ている人も多いかと思いますが、

ここから5年程度の運用では、今後に市場が急転直下し、大暴落&元本が半額になる可能性は

無いとはいい切れません。

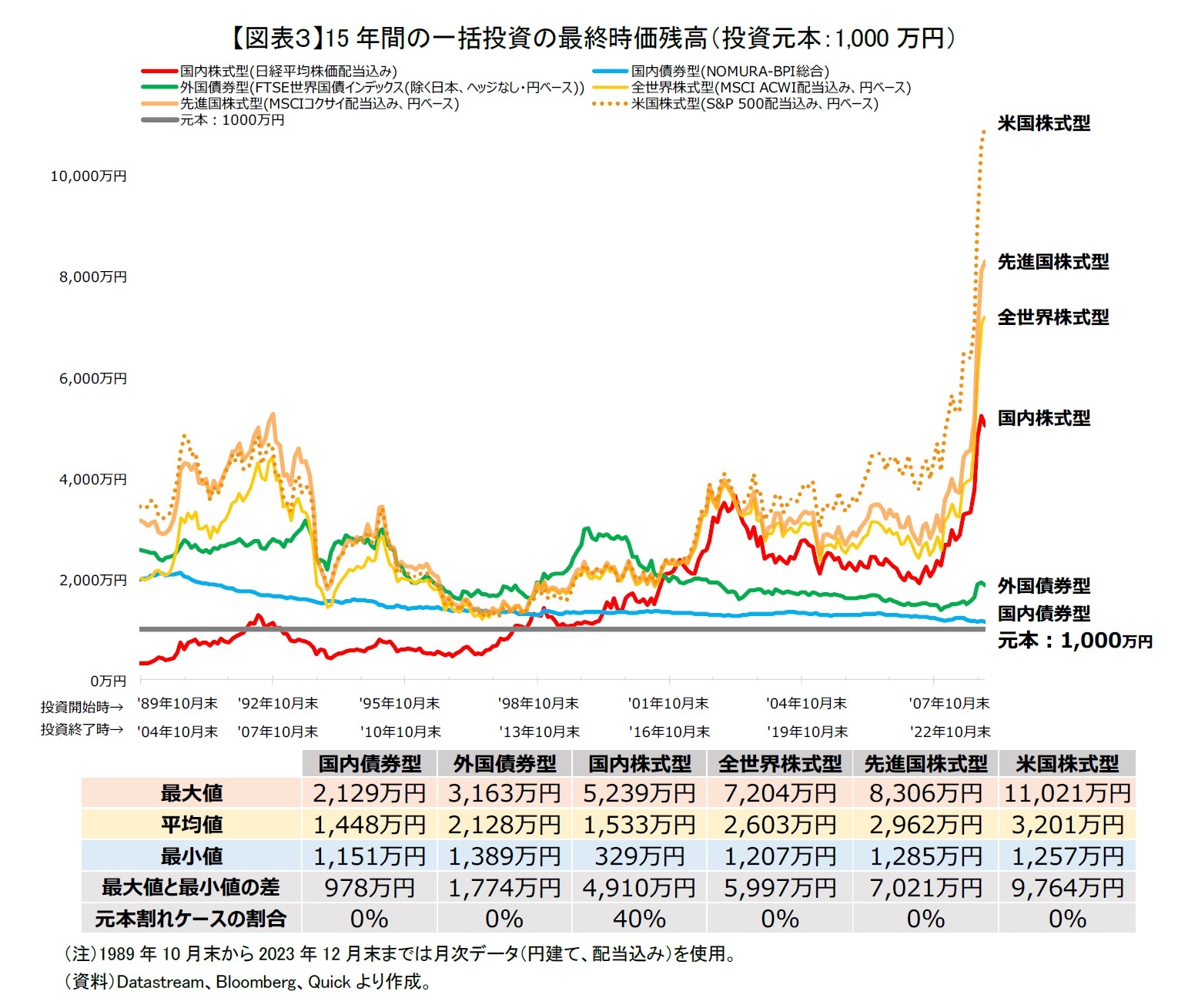

15年で1000万円の一括投資の場合:

新NISA、50代などからの資産形成はどうするのか-新NISAをどう活用すれば良いのか。まだ間に合うのか。 |ニッセイ基礎研究所

一方、15年間投資を行うと、日本株を最悪の時期に買わない限りは、元本割れしたケースは0%とのこと。

もっとも、これは過去データによる分析なので、未来のことが必ずしも当てはまるわけではない、

ということは皆さんご存知でしょうけど、それでも長期投資は元本割れの確率を著しく下げるのは

言うまでもあリません。

という訳で、結局は何歳であれ、とにかく早く投資を始めること、そして米国株式やオールカントリー型を買うこと、

最終的には、「可能な限り長生きして、市場に資金を置き続けること」が投資を成功させる

一番の秘訣になりそうです。

なぜ2位が日本株なのか:

なお、J-castニュースでは資産を増やすには1位「米国株(S&P500等)」、2位「日本株」となっていますが、

なんでこれだけのマイナスデータがあるのに、あえて日本株を買おうとするのか・・・

レポート本文では、

但し、国内株式型は2012年末からのアベノミクス以降、外国株式並みの上昇となっており、それ以前と大きく投資特性が変わったと見ることもできる。従って、今後の日本株式の投資判断では過去のデータによる試算結果のみで判断すべきでない点は注意が必要である。

新NISA、50代などからの資産形成はどうするのか-新NISAをどう活用すれば良いのか。まだ間に合うのか。 |ニッセイ基礎研究所

となっていますが、J-castニュース側のニュースでは日本株が2位になってるのですよね。

確かに最近の日本株は調子良く、バブル期の最高値に迫る勢いとなっています。

日本株の予想PERは現在15-16倍でもう少し伸びる余地はあるでしょうけど、

そもそも日本株が伸びるぐらい好調な株式市況であれば、S&P500やオールカントリーは

それ以上に伸びるでしょうし、歴史のデータがそれを証明しています。

J-cast側があえてインタビューして追加で書いたのでしょうか。

という訳で、猫も杓子もとりあえずS&P500またはオールカントリーを一括購入、そして15年放置、

という原理原則は、まだまだ勝利の方程式として有効そうです。

金(GOLD)ってダメですか?

株や債権よりも暴落しにくいんじゃないの?

安い時に少しずつ買っておくのはあり。ポートフォリオの10%くらいが良いって言われてるんだっけかな? アメリカの金利と逆相関の関係にあるから、強い経済指標出て利下げ期待後退~みたいなタイミングでちょっと買うと良いかも

2年ほど積み立ててたslim日経平均とslimS&P500

ついに日経平均がリターン上回ってしまった

今後がどうなるか、やね。

俺は後30年、日本株がS&P500の上昇率を上回り続けるとは思えないな。

成長戦略なし、人口ボーナスなし、資源なし、力なし、技術も負けた国では無理だと思う。

この1-2年がアノマリーやろな。

過去最高の税収でやることが介護医療と中抜きだからな

それで世界の高度医療を担って荒稼ぎするなら良いが、稼ぐどころか発展途上国民にフリーライドされてる現状を放置

これで経済成長は無理だよ

日経平均が今後も上がるとしたら円安の加速もセットだよ

SOX指数もリターン的に魅力的だと思う ナスダック100超えてるし

浮き沈み激しいからサテライト感覚で少額積み立てで

外国株投資で為替リスクについて言及しない記事は無視した方がいい

(売り手都合の提灯記事)

3分の2は元の株価の影響なんだから、そう邪険に扱うことも無いのでは

全世界投資は全世界の通貨に分散するので為替リスクってむしろ減るんですよ笑

まさか数年で3割以上価値棄損した日本円全ツッパで為替リスク抑えてるつもりですか?笑

中国株がなくなった今日本株くらいしかないかも

インドは労働意識低すぎて中国の代替にはならなそう

就職率非公開の国に投資するのはリスクありすぎる

インドは若いし人口多いし人件費が安い