プレジデント誌「住宅ローンで投資はやってはいけない、これが最終結論。」

大層な誌面の名前「プレジデント」という割に、実際にプレジデント層は読んでなくて、

どう考えても下層労働者が主たる読者層やろ、というツッコミはともかく、プレジデント誌が

住宅ローンに関する仰々しいタイトルの記事を出しています。

ついに変動金利も上がりはじめた…「住宅ローンの繰上げ返済と新NISA」どちらを優先すべきかの最終結論(プレジデントオンライン) – Yahoo!ニュース

最終的結論として、「住宅ローンを繰り上げ返済せよ」と主張していますが、管理人は反対ですね。

そもそも今後金利が爆上がりすると予測するなら、銀行株でも為替でも買うなり売るなり

投資しておけばいいでしょう。管理人は未来予想なんて出来ないので、S&P500または

オールカントリーを買い続けますが・・・

だが、「住宅ローンを借りた状態で投資をする」となると話はまったく別だ。住宅ローンとは、こちらも資産運用の視点から捉え直すと、「巨額な株式の信用取引に近い」といえる。一般的な家計にとっては、過大なリスクを取っていると考えざるを得ない。変動金利の異常な低さのおかげで、限度枠いっぱいまで借りている人が続出しているような昨今、そのリスクはさらに大きくなっているといえよう。

そんなリスク過多の状態で、さらに投資のリスクを背負うというのは明らかに無理がある。あたり前だが、投資には損失が発生するリスクがあるからだ。

何らかの事情で、収入の減少に見舞われたとする。さらに、投資していたインデックスファンドが下落すれば、毎月の返済に支障が出てくる可能性は高まる。コロナ禍で収入が減り、住宅ローン破綻が急増して社会問題になったのは、つい2~3年前の話だ。

「住宅ローンがあるにもかかわらず投資をしたい」という発想は、NISAの“弊害”といってもいいのではないか。NISAがお得な制度であることは言うまでもないが、そのお得さが強調され過ぎた結果、「使わないのはもったいない」「長期でやればほぼ確実に儲かる」という“刷り込み”が浸透してはいまいか。

そこには、「投資は余裕資金でやる」という大原則が忘れられている。住宅ローンを払っていて、一定の貯金もあり、なお余裕資金があるという家計はどれくらいあるというのだろう。

(中略)

それは、「個人向け国債」の活用だ。繰り上げ返済用の資金を、たんに貯金に回して備えるだけでは、いかにももったいない。個人向け国債などで貯めておき、住宅ローン減税の期間終了時に、まとめて繰り上げ返済に充てるのがよいだろう。

特に、個人向け国債の「変動10」は、5月募集分の利率は0.57%(税引前)で、20%の税金を引かれても変動金利より高くなるケースが多いはず。しかも「変動10」は、市場金利の上昇に応じて利率が変わるので、今後、10年物国債の金利が上がれば、それに連動する可能性が高い。

ついに変動金利も上がりはじめた…「住宅ローンの繰上げ返済と新NISA」どちらを優先すべきかの最終結論(プレジデントオンライン) – Yahoo!ニュース

この人、ストックとフローの概念を意図的に混ぜて書いていますね。その意図はなんだろう。

まず、投資は余剰資金で行うものです。そして損失が発生する可能性も常に存在します。

これは常識です。そして、住宅ローンを借りる、という人は定職についている人です。

その人が住宅ローンを払い、ついでに余ったお金を毎月S&P500やオールカントリーの投資に回していく、

というのはごくありふれたことです。

フローとして生活が成り立つかが重要です。そもそも住宅ローン支払額>毎月の収入ならば、

早晩生活は破綻しますが、そんな状態では住宅ローンをそもそも組めないので存在しません。

そこでストックで借金がいくらあるかはあまり関係ない。ストックとして安定資産で流動性があるもの、

つまり現金がある程度あれば、多少何があっても生活出来ます。

NISA云々も関係ない。単なる制度で、しかも短期的には特に意味はありません。

仮に世界恐慌が来たとして、その場合、金融政策で金利が下げられます。

短期プライムレートも当然下がるでしょう。当然、住宅ローンの金利は下がることになります。

総需要が減ることから、デフレになるかも知れません。

持っている投資資産(例えばオールカントリーの投資信託や不動産など)の価値も下がるでしょうけど、

別にそれを世界恐慌時に売るわけでは無いので、生活とはあまり関係ありません。

むしろ世界恐慌時は買う側に回らないといけません。

世界恐慌時も出来ればドルコスト平均法で積み上げていきたいですが、現実的に収入が減った場合、

投資への支出を一時減額することもあるでしょう。それはそれでしょうがない。

住宅ローンのメリット:

・他の資金調達手段と比べて圧倒的に低金利で現金が調達出来る。

・団信など、がん保険が極めて低コストで付与されている。

(途中でがんになると、繰り上げ返済した分が無駄になる)

・住宅ローン控除などで逆鞘が発生する。

・インフレで、借金の重さが実質的に目減りする。

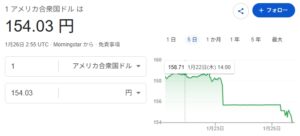

金利上昇局面に入った、と予想するのならば、今後も日本のインフレが続く、と予想することです。

インフレで債務の実質的圧縮がほっといても行われるのに、あえて上記のメリットを捨ててまで、

投資をせずに繰り上げ返済する必要性は感じられません。

Cash is King:

では金利が大幅に上がったらどうするか?まぁ未来において金利が多少上がったとしても、

その頃には借り入れ残高はだいぶ減ってきているでしょう。そんな状態でなけなしの現金を空にして、

繰り上げ返済なんていずれにせよ愚の骨頂です。

Cash is King。とりあえず現金として保有しておくことをおすすめします。

未来は何があるか分かりませんし、その時は今よりも年を取っており、貸してくれる金融機関は少なく、

不幸が重なって現金が枯渇した場合、住宅ローンより遥かに高金利のカードローンやキャッシングに

頼らざる得なくなります。アホな雑誌の記事を真に受けて投資を全くせずに現金を減らし続けて

住宅ローンを早期返済したばっかりに、超高金利のカードローンやキャッシングに頼ることに。アホかと。

これの対策として、若いうちからS&P500やオルカンに十分に長時間をかけて時系列分散、地理的分散投資を行い、

時間を味方につけて複利効果を狙い、あえて住宅ローンの返済を出来る限り遅くする。これしかありません。

出来る限り支払いは遅く、入金は早くする。これが大学1年生で習う金融理論の初歩中の初歩です。

入金は早くすることは難しいですが、住宅ローンの支払いを遅くする(早くしない)のは簡単です。

とりあえずNISAで長期分散投資を行い、気絶または忘却しておきましょう。

子孫が口座を発見してくれて、値上がりを享受してくれるかも。

居住用の住宅ローンなら低金利かつ税金の優遇もあるけど

投資用の住宅ローンにそんなの有ったっけか?

そもそも、インフレ、金利上昇を前提とするなら、金利固定ローン長期で借金して住宅購入が正解なんですがね。1%台の固定金利でフルローン35年組めるって、自分を店子にする不動産投資案件としても十分良い案件なんですよね。

35年ローン組んで投資もしてるけど何を言ってるのかさっぱりわからない

住宅ローンで投資して良いなら100億円くらい貸してくれ

年5%利益の安全な運用でもあっさり大金持ちになれるわ

それやったら融資が止まるからw

住宅ローンを維持しながら貯金や金融資産を貯めることの是非が論点だよ

住宅ローン名目でお金借りて投資しよう!って話ではないよ

金利1%で3,000万借りてたら、年に30万利息払うので

元金減らしたほうが特だと思う

金利1%で住宅ローン借りてる人、ほとんどいないと思われるが…。今だと0.3とかだったりするんですよ。しかも住宅ローン減税で0.7%なので、最大13年間は住宅ローンを借りてお金が増える状態になる(もちろん不動産の価値としては超都心以外は基本下落すると思うけど)

フラット35だと1.5%くらいでしょ。変動金利か金利選択型にすると1%きるけど。

あとは住宅ローン控除って言っても、3,000万の0.7%って21万で

21万所得控除されて4万円くらい還付されるけど所得が増えているわけじゃないから。

税金を払わなくてよいことを、増えているというのはおかしい

変動ローンって相場が0.298%だよ

可処分所得増えてますよ

可処分所得って分かりますか?

あっ馬鹿野郎!

お前したり顔で住宅ローンエアプなのバレちまったぞ!

住宅ローン控除は「所得控除」ではなくて「税控除」だから直接税金が減るんだよ

その計算で所得税が21万以上なら21万きっちり返ってくるんだ

1%の利率で3,000万も金を貸してくれる人をどう思うかですね

絶対値で考えるの草

マネーリテラシーってなかなか難しいね

問題になってる住宅ローンで投資用ワンルームマンション買うとかって話じゃないんか

引用元「投資していたインデックスファンドが下落すれば、毎月の返済に支障が出てくる可能性は高まる。」

なんでストックとして保有しているインデックスファンドが下落したら毎月の返済に支障が出るのか、

全く意味不明。

少なくとも日本国債の金利以下は借金してもいいと思う。

S&P500とかオールカントリー買うくらいなら、ナスダックかFANG+買ったほうがいいだろ

しょーもな

それ以前に固定金利なんて馬鹿な商品で買ってるのをどうにかしろ言った方がよくね

いや普通にあるだろと思った。

住宅購入に貯蓄とローン全プッシュするケースの方が稀有じゃないかな。

> 住宅ローンを払っていて、一定の貯金もあり、なお余裕資金があるという家計はどれくらいあるというのだろう。

ですよね。

そもそもある程度余裕ないと家が買えないという・・・

記者は住宅ローン控除を知らないんだろうよ

繰上げ返済すると残額が減る→住宅ローン控除額も減る

どんな人間でもローン組んで少しずつ返す以外の選択肢ないだろこんなの

それで手元に残る金はせっかくなら運用するってだけの話

資本主義経済の基本原理を考えれば、現金で貯蔵した方が良いなんて状況はありえないんだから

せっかくかりた金を繰り上げ返済とか馬鹿でしょ

こんなしょうもない記事よりもケノン脱毛みたいなパンチの効いた記事書いて欲しいんだけど。つまんね

うだうだ長すぎる