SBI証券で新NISAのつみたて枠を1月中に毎日均等に分散して使い切る「ボーナスシフト」方法とは。

※本方法が本当に有効なのか、やる意味があるのかは未検証です。

管理人が初夢で見た内容を書いただけですので。

正月のネタとしてお楽しみください。

ついに新NISA制度が始まりまして、投資クラスタ界隈は賑わっているようですが、

何を買うかの議論としては、米国S&P500、またはオールカントリーで概ね決着が付いています。

いつ買うか、は人によって好みが分かれるところですが、1月にまとめて買う、という人もいれば、

1年間12ヶ月間に分散して買う、という人もいらっしゃいます。

1月即一括購入がパフォーマンスが良いのは明らか:

1月即一括購入と12ヶ月間分散投資は、1月即一括購入の方がパフォーマンスが良いことが

過去データより証明されています。

(アマゾン)『JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則 』によると、

過去のダウ平均株価を用いて1997年~2020年のデータで検証したところ、

「1月即一括購入」が「12ヶ月間分散投資」のパフォーマンスを上回ったのは82%の期間、

つまりほとんどの期間で「1月即一括購入」のほうがパフォーマンスが高いことが分かりました。

ちなみにアウトパフォームしたのは2%とのこと。

当然のことながら、1月即一括購入は高値づかみのリスクも有り、標準偏差は増加します。

という訳で、この著者は債券もポートフォリオに2割程度組み込むとリターンを変えずに

リスク(標準偏差)を減らすことが出来るよ、と説いています。

まぁそれはちょっと面倒くさいな、そして流石に1月の特定日につみたて枠を120万円一括購入は

心理的に抵抗感がある、しかし1月中には全部買っておきたい管理人でしたので、

1月の19営業日にほぼ均等に分散させて買ってみることにしました。

ボーナスシフト方法とは:

SBI証券では、つみたて枠を1ヶ月に分散して設定することは出来ません。

どうしても12ヶ月間に分散して設定する必要があり、毎日積み立て設定をしようとしても、

4600円程度しか設定できません。これは概ね年間240日の営業日で年間枠120万円を割った値であり、

これを超える設定は出来ないのです。

ただし、ボーナス日は年間2日まで設定でき、任意の値を設定できます。そこで、次の方法を考えます。

・S&P500を買いたい場合、近似指標である

「三菱UFJ-eMAXIS Slim 米国株式(S&P500)」

「SBI-SBI・V・S&P500インデックス・ファンド」

の2つを買い進める。

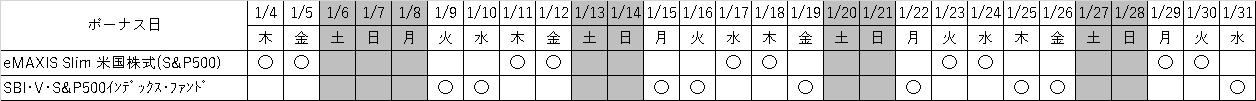

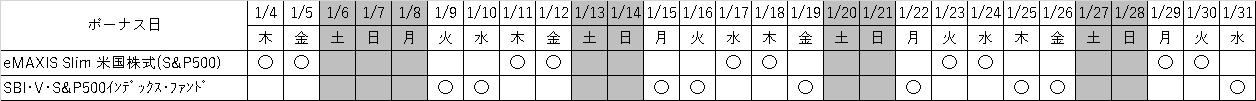

・2つの銘柄を毎日100円ずつ、eMAXISのボーナス日を1月4日、1月5日、SBIを1月9日、1月10日に

設定します。

・1月5日の時点で、eMAXISの注文を行った後、積立設定の変更を行い、

ボーナス日に1月11日、1月12日を設定します。

・1月10日の時点で、SBIの注文が行われた後、積立設定の変更を行い、

ボーナス日に1月15日、1月16日を設定します。

以後、ボーナス日を2日ずつずらして設定し、購入していきます。

絵にするとこんな感じです。

1月は19営業日あるので、120/19=63,157円/日となります。

実際にはもう1/4の買付設定は出来ませんので、1/5スタートだとこんな感じ。

120/18=66,666円/日となります。

上記の◯の日にそれぞれの銘柄でボーナス日を設定し、買い進めていくわけです。

ボーナス日をシフトさせて行くため、これを「ボーナスシフト」方法と勝手に命名してみました。

毎月の積立設定はこんな感じ。

なぜ同一銘柄を買わないのか:

なぜ同一銘柄、つまりeMAXISならeMAXISだけ、SBIならSBIだけを買い進めないのかと言うと、

SBI証券では同一銘柄に対して、同じ購入枠(ここではNISA・つみたて枠)で2つ以上の積立設定を

同時に設定できないため、2つの銘柄が必要なのです。

また、投資信託は注文してもその場で買えるものではなく、発注が翌営業日にずれるため、

1銘柄だけでボーナスシフトを行おうとすると、発注できない日が(たぶん)発生するためです。

よって近似指標である2つを組み合わせて発注を試みています。

まぁこの辺、管理人もよく調べた訳ではなく、ポチポチスポットで購入している時に、

発注日と約定日がなんかずれるな、という感覚論で書いているので、大いに間違っているところもあるかも。

本当は3銘柄程度でボーナスシフトしたいのですが、SBI証券ではS&P500が買えるまともな銘柄が

他にありません。楽天だと楽天・S&P500インデックス・ファンドも買えますから、これを3本目に

設定してもいいかも。だだ、楽天だと逆にSBI・V・S&P500インデックス・ファンドは買えないかも。

iシェアーズ 米国株式(S&P500)などもありますが、純資産287億円と他と比べて規模が少なすぎますし、

iFree S&P500は信託報酬0.198%のゴミなので、買う価値がありません。

だったら、中身が半分ぐらい米国のS&P500のオールカントリーも仲間に加えて

ボーナスシフトして買い進めるか、という方法もあるかも。

コメント求む:

ただし、管理人は120万円をつみたて枠で1ヶ月間で分散して買いたいだけなので、

他に効率的な方法があるかもしれません。上記のボーナスシフトは盛大に間違っている可能性もあります。

なにかいいアドバイスありましたら、コメントお待ちしております。

興味ある人は投資信託をポチってみましょう。

実際に設定して触ってみないとなかなか理解が追い付かない

本来年2回のボーナス日が2つの銘柄交互利用で何回も設定できる?

毎日積立金額設定が100円の理由がわからなかった、例で載せてる18営業日なら100*18*2銘柄で3600円は買い付けが行われる?31日は120万オーバーするが枠の残数計算して63078円とかで買い付けが行われる?

今ログインできないからなんともいえないけど、

>本来年2回のボーナス日が2つの銘柄交互利用で何回も設定できる?

多分出来る。

>毎日積立金額設定が100円の理由がわからなかった、例で載せてる18営業日なら100*18*2銘柄で3600円は買い付けが行われる?

毎日の積立金額は少なめに設定しとかないと上限超えで設定できない場合があるので、とりあえず最小単位で。

買付は行われる。

>31日は120万オーバーするが枠の残数計算して63078円とかで買い付けが行われる?

ギリギリ発注みたいなオプションつけとくと最後の方で調整が行われるだろうけど、

そのへんは最後の方のボーナス設定で手動で調整するといいかも。

いずれにせよ、ログインできないと始まらない・・・

うまく設定できました

SBIで三井住友ゴールドの場合、月5万(1%還元枠)×12か月で60万円残して、残りの年間枠を普通に購入する(一括か積立かは別にして)の戦略であってます?

あんまり枠にとらわれなくていいともう。

俺はNISA枠以上に買うし。

前年からの継続も多いと、それはいわば1月1日に一括買いしているのと同じだから、

追加分は積立でやろうかな……とも思わなくもない。

オルカンとかSP500とかで何も考えずに持っておくのが一番いいんだろうけど、

個別株もやっている人間としてはどうしても独自色を出したくて、

半分くらいはアクティブファンドにも手を出している。

今のところは、選んで買ったアクティブファンドを平均した方が好成績だけど、

選んでいる時間や労力等を考えると、SP500やオルカン、あるいはせいぜいナスダックくらいでいった方が効率的なのかもね。

その辺は、乞食趣味と同じだね……

年初に一括投資しないのは利益を捨てるか値下がりする未来予知をしてるのと同義と他の本にも書いてありましたね…

そう、大体S&P500は右肩上がりなので。

1800万一括で投資できるわけじゃないので、結局のところ一括投資といいつつもドルコスト平均法の間隔を1年に広げただけでしかないよ。

計算上は年初一括だと毎月投資よりもリターンが約半年分大きくなる。平均で+6%/年の商品なら+3%。これは1年あたり3%じゃなくて全期間を通じて3%。30年運用するなら1年あたりで+0.1%ということ。ほとんど誤差レベルの差でしかない。

一括か分割かはどっちでもいいから、とにかく1800万の枠を最速で埋めろ、というほうがはるかに重要。