2020年に契約した新生銀行の5年もの・年利0.35%の円定期100万円を解約した時の利息がこれ。別件でNISAでちょっと気になること。

管理人、2020年8月頃に、当時、新生銀行が募集していた円定期・5年もの・年利0.35%を保有していました。

昨今のインデックス投資ブームを受け、ポートフォリオの安定資産・リスク資産の見直しの一環で、

ちょっと解約してみたのでご紹介。

元本100万円に対して、中途解約利息が9681円、税金が1966円、差し引き7715円が税引き後利息です。

0.7715%ですね。

これの預け入れ期間は約41ヶ月(2020年8月~2024年1月)なので、概ね3.4年。

という訳で税引き後、年率0.227%、0.8で割り戻すと税引前0.28%となりました。

中途解約時の計算の詳細は分かりませんが、「もし5年満期前に解約したら、円普通の0.0001%とかのゴミ金利が

適用されたらどうしょう」と思っていました。しかし、どうやら不安は杞憂に終わり、それなりに貰えたので満足です。

という訳で、興味ある人は中途解約して、NISA口座なりにぶっこんでみましょう。

別件でNISAでちょっと気になること:

ところで、NISA口座は毎月1月に360万円をぶち込むのが正解、と言われています。

まぁそれはそれで初年度はいいのですが、それ以降の年度はどうするのでしょうか。

■疑問1:

2024年2月~2024年12月は皆さん積立投資しないのか。しても月5万円などのカード積み立て程度か。

■疑問2:

2025年1月にまた360万円ぶち込むためには、2024年12月には360万円を持っていなくてはいけない。

ということは2024年11月には330万円ぐらい持ってないといけない・・・が遡ってループして、

2024年2月には30-60万円ぐらい貯めておかなくてはいけないのですが、そのお金はどこから来るのか?

という問題と、2024年2月に30-60万円ぐらいあるならば、2024年2月の時点で積立するべきでは?

でもそうすると、2025年1月に360万円を貯めきれないぞ?

■疑問3:

2025年1月にまた360万円ぶち込むためには、税引後所得が6.5割程度として、

553万円の給与所得が必要です。

当然生活費も必要で、553万円稼ぐ労働者はそれなりの年齢で家族・子持ちでしょうから、

家賃込みで生活費33.9万※とすると、33.9*12=407万円。これも6.5割程度として割り戻すと、

626万円の給与所得が必要です。

※総務省統計局の「家計調査年報 令和4年(2022年)」の調査結果、夫婦+子供1人。

という訳で、合計960万円程度の給与所得=年収が必要とあります。

360万円をNISA枠にぶっこむために年収960万円(世帯年収でもいい)となると、ちょっと層が限られてきそう。

大卒でそれなりの企業に勤めている30代後半以降ぐらいがターゲットでしょうか。

興味あるなぁ~皆さん、どうするのでしょうか。

1800万の上限あるし、金に余裕が無いなら焦って1年で360万入れ込む必要はない

仮に目標金額1億円とすれば、年360万円と年240万円では目標達成までの年数が2~3年程度しか変わらないとか(あくまでNISA口座のみの考え)

貧乏人の俺はポイントバック上限の月10万円でセコセコ積立しながら、残り240万円の枠を個別株で売買して枠消化していく予定

このNisaのルールだと一回売ったらその分の枠は翌年まで復活しないから、個別株の機動的な売買って結構難しくない?

損出しもできないから、派手に下がったときはどうするんだろうって思う。

優待狙いでクロス取引とかあるやろ

配当も欲しいなら権利確定日の15時超えたらすぐに成行で売り予約しとけば下がっても被害は大きくない

上がるのを待つとしても買いと同時に売り設定しておいて自分の中で決めたルールで損益のボーダー決めればええやん

投資のやり方はいろいろあるから視野狭めてないで勉強してきたらええよ

まあ、今はかこの平均からしても出来過ぎの時期だとは思うけど。

特定を利確して、NISAに移してる。

ただ、60万円だけは枠を年末頃まで残して、IPO等が当たったらそれに使ってる。

あと、源泉徴収ありで特定口座買うなら、専業主婦や学生が居れば、その人達が一番だよ。

48万円の基礎控除があるから、毎年48万円利益までは税金が発生しない(確定申告で返ってくる)ので。

ワイも同じ考え方や

NISA枠でIPOってあんま声高に言う人おらんよな

まぁ競争率高くなっても困るから狙ってる人は言わんか

1800万余裕がある人ならIPO狙わずともいいけど、資産貯まるまでは個人的にはいい方法だと思ってる

成長投資枠は暴落来るまで放っておくつもり

暴落来なければ積立だけで埋めればいいやの精神

化粧品関係暴落してるから買えばええやん

そりゃもちろんそんな金はないので10年くらいかけて枠消化しますよ、ええ

カードのポイントほしいので、その分は積立。あとは押し目っぽいタイミングで100万ずつ購入の予定です。現金は5年分一括でいけるくらいありますが、生活防衛資金は1,000万くらい残して、旧NISA分を新NISAに移すか、特定口座に残したまま買い増しするかは、その時々考えます

旧NISAは絶対触るな

1800万の枠とは別枠で組めるお宝ポジションだぞ

特に他に資金があるのに旧NISA売った方が良いなんて状況絶対に無い

つみたてNisaの方は非課税期間が20年あるから売らない方が良い。

しかし、一般Nisaの場合は話が異なる。非課税期間が5年しか無いから、むしろ利益が出ているうちに早めに売っておいたほうが良いかもしれない。

もし損が出ていたら、Nisa口座から特定口座に移したときに、その時点の株価が買値になってしまうから、損益通算ができなくなるデメリットがある。他にも特定口座で売買してたり、配当があったりするとそのデメリットは結構大きい。

中途解約でそんだけあればとても良いですね〜

毎年1月にぶっこむ勢は年間上限を即消化することで資産をなるべく長く株や投信にしておきたい考えじゃないの

すでに資産持ってる40代とかなら考えとしてはありでは?

年初より暴落時狙って来なければ年末でしょ暴落時につっこめたときの脳汁やべえし

年初でやって暴落食らったらたとえそのうち戻るにしても絶対後悔するわ

気持ちは良いかもしれないけどインデックス投資では過去のデータでシミュレートすると

年初一括投資>積立投資>タイミング投資

と言われてるよ

なんたって暴落の底を当てるのがまあ不可能だし、そもそも今みたいに暴騰が先に来れば、今後の暴落の底が「年初一括での買い値」を下回らない可能性もある

年に一回必ず暴落が来るならばその理論は正しいけど、それは流石にあり得ないでしょう。

そもそも積立分を無理やりボーナス払いにしても、年に最大360万しか突っ込めないから、運良く暴落のタイミングを当てても、リターンは知れてる。

来るか来ないか分からない暴落待っているよりも、早めに突っ込んで長期で放置しておいたほうが良いと思うけどね。

年360万積み立てられる人は、大抵はいつも通り積み立てつつ特定口座から移すだけじゃないかな。

年360万積み立てるのは無理でも、投資ブームに乗じて1000万円以上ある人は割といる。

年内は特定口座で積み立てて、翌年初に360万売ってNISA口座で360万買う繰り返し

これに決まってるよな

疑問1

限界まで積み立てるに決まってるじゃん

疑問2

何で特定口座で積み立てたら触らない前提?iDeCoじゃないんだから

疑問3

想定が特定口座残高も貯金も0で草

例えば500万手元にあれば、収入からの捻出は年260万ずつで足りる

日本人口の1割しかNISA口座開設してないんだから、NISA年初一括やるレベルなら資産あるでしょ

特定口座で買ったやつを年始か年末に売ると、利益が出ていれば税金が取られるのだけどそれはいいの?

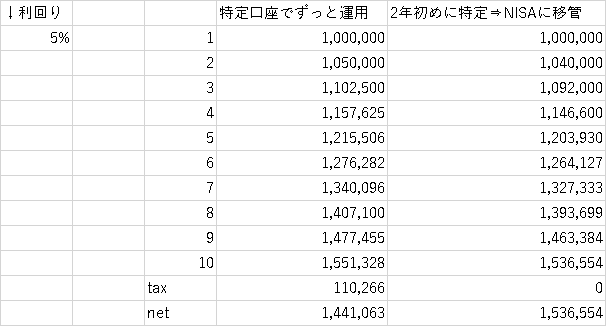

税金を払ってでも特定口座からNISAに移すほうが得だよ。

サラリーマンかつ売却益が20万までならば(厳密にはもう少し条件はある)、源泉徴収なしの特定口座にしておくことでその税金も払わなくてよいので、360万にこだわらず利益20万の範囲でNISAに移すという方針もあり。

確かに源泉徴収なしの特定口座で、360万円を取り崩して20万円以上利益が出る、

つまり5.8%以上値上がりしていなければ、それでいいかもね。

代わりに返答サンキュー

そもそも特定口座で積み立てたらいつ引き出しても税金はかかるわけで、管理人の「税金がかかるから引き出さない」という論理はナンセンス過ぎる

投資運用>現金保有

であるならば、

NISA口座>特定口座>>>現金

という不等式が成り立つ

そうしたら運用方針は「NISA口座の残高と運用期間を最大化する(1800万埋まるまでは特定口座は待機所、埋まったらこっちも最大化)」とするのが良い

あとそもそも投資の課税は利益にかかるから、課税される=現金保有より得してるわけで、それが障壁に感じるなら根本の認識が間違ってる

20万以内でも住民税は申告手続きと納税が必要

脱税してでもリターンを取りたい人なら良いとは思うけど

いつかは売るので、早い時期に売ってNISAに入れた方が税金は少ない。

ざっくりシミュレーションすると、確かに特定⇒NISAに移したほうが、最終のネットの値が大きくなりますね。

勉強になります。ありがとうございます。

上に同じ。できれば特定口座から移すタイミングで瞬間的に円高になってくれたら払う税金がちょっと減るな、とは思うけど、そんなに都合の良い話もないので、年初辺りに適当に乗り換える。

旧積立Nisaは非課税期間が20年続くので基本的に放置かな。

解約時の金利が良心的ですねーびっくりです!

てっきり普通預金金利に毛が生えた程度だと思っていました。

Xで年初一括360万円ってドヤってる人はエアーの可能性大かも。5年経った旧一般NISAか特定口座を売却して資金を移したという発言をあまり見かけません。

証券口座開設の紹介リンクを踏んでもらうためのセールストークの中で

旧NISAに触れる必要はないってだけ

単に時期悪くない?

もう少し様子見だわ

そういう人たちはロールオーバーして「10年経った旧一般NISAがある」が正しいでしょ。

旧NISAで満額インデックス投資してれば、10年で倍の240万程度にはなってた。

そのため非課税で売却して、プラス継続して10万積み立て1ヶ月目の、初月250万なら余裕だし、

ロールオーバー期間の5年の間は無理して投資したいNISA枠がなかったので、旧NISA1~5年目と比較して資金の余裕が出来ている可能性は高い。